Как обещал в посте про форум директоров ИБ,P подготовил небольшую заметку про защиту ДБО.

Системы дистанционного банковского обслуживания активно развиваются последние 10 лет. Системы Банк-Клиент, Интернет-Банк и набирающий обороты мобильный-банкинг стали неотъемлемым атрибутом любой серьезной кредитной организации. Однако вопросам безопасности в ДБО уделялось крайне мало внимания, как самими банками, так и их клиентами. В результате, по состоянию на сегодняшний день, оборот российского криминального бизнеса в системах ДБО по неофициальным оценкам составляет 500 миллионов $ в год. До настоящего момента, банки стремились решать проблемы в ДБО собственными силами, однако ежегодный рост ущерба от такого мошенничества говорит сам за себя. Как принято говорить [это создает угрозу для безопасности банковской системы РФk.

Законодатель со своей стороны решил вопрос очень просто. Федеральный Закон [О национальной платежной системеk, в статья 9 гласит, что В СЛУЧАЕ ХИЩЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ СО СЧЕТА КЛИЕНТА БАНК ОБЯЗАН ВОЗМЕСТИТЬ ПОЛНУЮ СУММУ ПОХИЩЕННЫХ СРЕДСТВ! Статья заработает с 1 января 2013 года. Если раньше банк перекладывал ответственность за несанкционированный платеж на клиента (физическое или юридическое лицо), то теперь закон обязует банк сначала возместить деньги на счет клиента, и только после этого приступать к разбирательству инцидента.

В связи с этим, некоторые банки перевели риски мошенничества ДБО в риски 1-го порядка (уже дважды сталкивался), т.е. непосредственно влияющие на выживание бизнеса. Еще бы. Формальной возможности остановить подозрительный, с точки зрения возможного мошенничества, платеж у банков до сих пор нет. Подводить это под 115-ФЗ (легализацию или терроризм) для банка чревато. Дискуссия об этом была недавно в твиттере.

Признаемся честно, банковская система, в настоящий момент, не готова к односторонней финансовой ответственности за мошенничество с платежами. Проблема усугубляется де-факто отсутствием широко применяемых и отработанных решений по обеспечению безопасности платежей.

Вспомним извечный вопрос – Что делать? Нужно реально защищать. Задача комплексная, но вполне выполнимая.

В зависимости от угроз для ДБО можно выбрать несколько направлений работы, например:

- Защита удаленного доступа

- Создание доверенной среды на стороне клиента (TrustScreen, Mac-токены и т.п.)

- Выстраивание процессов противодействия фроду

- Мониторинг транзакций

- И т.д.

Подробно остановимся на мониторинге транзакций, т.к. очевидно именно к таким решениям движется рынок.

В последние годы на рынке стали появляться качественные решения по мониторингу транзакций, которые позволяют среди сотен тысяч транзакций, проходящих через банк ежедневно, найти мошеннические, и остановить их еще до попадания в платежную систему.

Сейчас с разной популярностью пользуются решения от:

- HPArcsight

- Fiserv

- NICE

- RSA

- Norkom

Как обычно расклад сил между вендорами в России несколько отличается от общемирового. Например, Arcsight EMS, уже установленный во многих банках, является хорошим основанием для покупки Fraud View. Также привлекает большое число специалистов по Arcsight в России. Другие решения не могут похвастаться таким числом обученных внедренцев.

Система после запуска учитывает в среднем от 50 до 250 различных показателей, такие как:

- IP-адрес

- MAC-адрес

- Сумма платежа

- Имя получателя

- Назначение платежа

- Время платежа

- История платежей контрагенту

- И др.

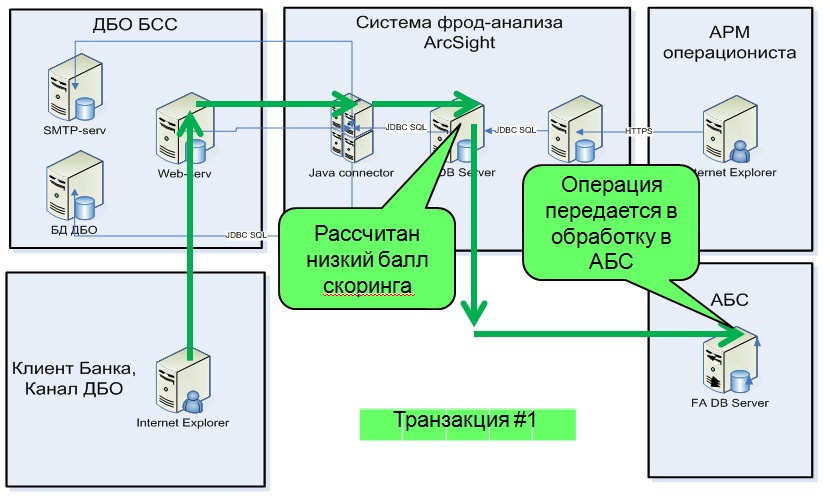

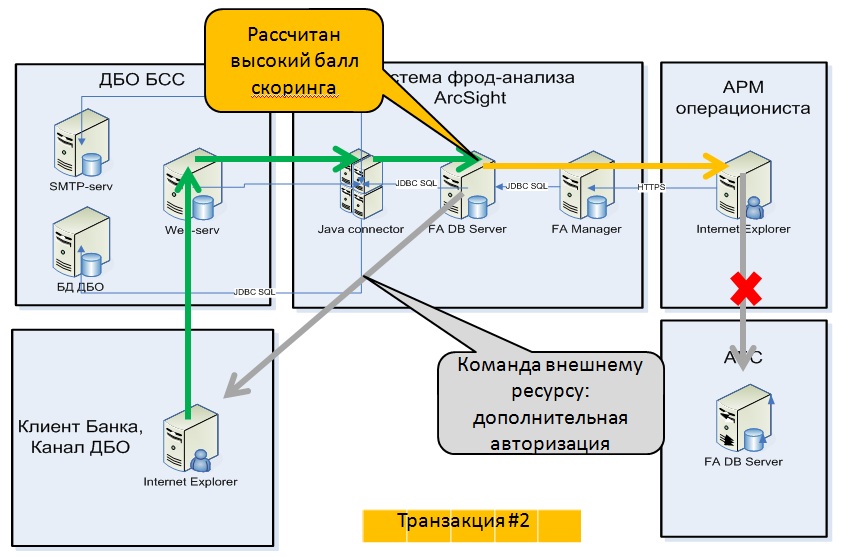

В результате, каждый платеж оценивается по заранее заданным правилам и каждому платежу выставляется оценка (балл скоринга). На основании этой оценки система принимает решение о том, подозрительный это платеж или нет.

Далее оператор банка проверяет платеж и окончательно устанавливает мошеннический он или нет. Как показывает практика внедрения аналогичных систем, из десятков тысяч ежедневных платежей как подозрительные помечается не больше 100-200 транзакций, проверить которые под силу даже небольшому подразделению в банке. При желании можно организовать дополнительную авторизацию клиента без участия оператора.

Fiserv, Norkom, NICE это глобальные конкуренты по антифрод системам. Даже продуктовые названия линейки либо совпадают, либо просто похожи. Решения рассчитаны не только на противодействие мошенничеству в ДБО, но и на анализ карточных транзакций, анализ внутреннего мошенничества и т.д. В отличие от того же Arcsight эти решения могут не только считать скоринг по каждой транзакции по заранее определенным правилам, но и использовать более сложный интеллектуальный анализ транзакций, например по заранее определенным профилям. Решения очень мощные и гибкие и подойдут тем, кто намерен серьезно работать в направлении противодействия фроду.

Приложение от RSA Transaction Monitoring требует меньше настроек, но в этом-то и проблема. В России признаки мошенничества заметно отличаются от тех же американских. Например, для большей части мошеннических переводов и получатель и плательщик находятся в России, и такое правило, как [метить подозрительным платеж в Нигериюk для нас неактуален. Зато быстро разворачивается.

Также на рынке есть уникальные разработки с самописными коннекторами и своими правилами. Как недорогая альтернатива почему нет?

Более подробно по теме противодействия банковскому фроду в моем докладе на Positive Hack Days 2012.